5. Aplikasi - Aplikasi Hubungan Nilai Uang Terhadap

Waktu

Waktu

5.1. Tingkat Pengembalian Minimum

Para tingkat

pengembalian (RRR) adalah komponen dalam banyak metrik dan perhitungan

yang

digunakan di perusahaan keuangan dan penilaian ekuitas. Ini lebih dari sekedar mengidentifikasi pengembalian investasi, dan faktor risiko sebagai salah satu pertimbangan utama untuk menentukan kembali potensial. Tingkat pengembalian yang dibutuhkan juga menetapkan kembali minimal investor harus menerima, mengingat semua pilihan lain yang tersedia dan struktur modal perusahaan. Untuk menghitung tingkat yang diperlukan, Anda harus melihat faktor-faktor seperti kembali dari pasar secara keseluruhan, tingkat Anda bisa dapatkan jika Anda mengambil tanpa resiko (yang tingkat bebas risiko pengembalian ), dan volatilitas saham atau biaya keseluruhan pendanaan proyek tersebut. Di sini kita memeriksa metrik ini secara rinci dan menunjukkan cara menggunakannya untuk menghitung kembali potensi investasi Anda.

digunakan di perusahaan keuangan dan penilaian ekuitas. Ini lebih dari sekedar mengidentifikasi pengembalian investasi, dan faktor risiko sebagai salah satu pertimbangan utama untuk menentukan kembali potensial. Tingkat pengembalian yang dibutuhkan juga menetapkan kembali minimal investor harus menerima, mengingat semua pilihan lain yang tersedia dan struktur modal perusahaan. Untuk menghitung tingkat yang diperlukan, Anda harus melihat faktor-faktor seperti kembali dari pasar secara keseluruhan, tingkat Anda bisa dapatkan jika Anda mengambil tanpa resiko (yang tingkat bebas risiko pengembalian ), dan volatilitas saham atau biaya keseluruhan pendanaan proyek tersebut. Di sini kita memeriksa metrik ini secara rinci dan menunjukkan cara menggunakannya untuk menghitung kembali potensi investasi Anda.

Diskon Model

Salah satu penggunaan penting dari tingkat pengembalian yang diperlukan adalah diskon sebagian besar jenis model arus kas dan beberapa teknik nilai relatif. Diskon berbagai jenis arus kas akan menggunakan tarif sedikit berbeda dengan maksud yang sama - menemukan nilai sekarang bersih

Penggunaan umum dari tingkat pengembalian yang diperlukan meliputi:

Salah satu penggunaan penting dari tingkat pengembalian yang diperlukan adalah diskon sebagian besar jenis model arus kas dan beberapa teknik nilai relatif. Diskon berbagai jenis arus kas akan menggunakan tarif sedikit berbeda dengan maksud yang sama - menemukan nilai sekarang bersih

Penggunaan umum dari tingkat pengembalian yang diperlukan meliputi:

o

Menghitung nilai

sekarang dari pendapatan dividen untuk tujuan mengevaluasi harga saham

o

Menghitung nilai

sekarang dari aliran kas bebas terhadap ekuitas

o

Menghitung nilai

sekarang dari arus kas operasi bebas

Ekuitas, utang dan ekspansi perusahaan keputusan dibuat dengan menempatkan

nilai pada kas periodik diterima dan mengukur itu terhadap kas yang

dibayarkan. Tujuannya adalah untuk menerima lebih dari apa yang Anda

bayar. Di perusahaan keuangan, fokusnya adalah pada biaya proyek pendanaan

dibandingkan untuk mengembalikan; dalam ekuitas, fokusnya adalah pada

pengembalian yang diberikan dibandingkan dengan resiko yang diambil pada.

Ekuitas dan Utang

Dalam ekuitas tingkat pengembalian yang diperlukan digunakan dalam berbagai perhitungan. Misalnya model yang diskon dividen menggunakan RRR untuk diskon pembayaran berkala dan menghitung nilai saham. Menemukan tingkat pengembalian dapat dilakukan dengan menggunakan model penentuan harga aset modal (CAPM).

CAPM akan mengharuskan Anda menemukan input tertentu:

o

risk free rate

(RFR)

o

saham yang beta

o

pengembalian yang

diharapkan pasar.

Mulailah dengan perkiraan tingkat bebas risiko. Anda bisa menggunakan

saat ini yield to maturity dari 10 tahun RUU - -

katakanlah itu 4%.

Kemudian, mengambil premi risiko pasar diharapkan untuk saham ini. Hal

ini dapat memiliki berbagai perkiraan. Sebagai contoh, bisa berkisar

antara 3% sampai 9%, berdasarkan faktor-faktor seperti risiko bisnis, risiko

likuiditas, risiko keuanganr. Atau,

Anda hanya dapat memperoleh dari sejarah kembali pasar tahunan. Mari kita

gunakan 6%, daripada salah satu dari nilai-nilai ekstrim. Seringkali,

return pasar akan diestimasi dengan broker, dan Anda hanya dapat mengurangi

tingkat bebas risiko.

Dividen Diskon Pendekatan

Seorang investor juga bisa menggunakan model dividen diskon, juga dikenal sebagai model pertumbugan Gorden. Dengan menemukan harga saham saat ini, pembayaran dividen dan perkiraan tingkat pertumbuhan dividen, Anda dapat mengatur ulang rumus menjadi:

k = (D / S) + g

Dimana:

o

k = tingkat

pengembalian

o

D = dividen pembayaran

(diharapkan akan dibayar tahun depan)

o

S = nilai saham

saat ini (jika menggunakan biaya saham biasa baru yang diterbitkan Anda akan

perlu untuk dikurangi biaya flotasi )

o

g = tingkat

pertumbuhan dividen

Sekali lagi, penting untuk dicatat bahwa perlu ada beberapa asumsi,

khususnya pertumbuhan terus dividen pada laju yang konstan.

Diperlukan Rate of Return dalam Corporate Finance

Keputusan investasi tidak terbatas pada saham; setiap uang waktu adalah mempertaruhkan untuk sesuatu seperti ekspansi atau kampanye pemasaran analis dapat melihat kembali pengeluaran-pengeluaran minimal permintaan. Jika proyek ini akan memberikan pengembalian yang lebih rendah daripada proyek-proyek potensial lainnya, maka tidak akan dilakukan. Faktor-faktor lain masuk ke keputusan ini, seperti sumber daya risiko, waktu cakrawala dan tersedia, antara lain, tetapi tingkat pengembalian yang diperlukan adalah dasar untuk memutuskan antara beberapa investasi. Ketika melihat sebuah keputusan investasi di perusahaan keuangan, tingkat pengembalian yang dibutuhkan secara keseluruhan akan menjadi biaya rata - rata tertimbang modal (WACC).

5.2. Net Present Value

Net Present Value merupakan selisih antara pengeluaran

dan pemasukan yang telah didiskon dengan menggunakan social opportunity

cost of capital sebagai diskon faktor, atau dengan kata lain merupakan

arus kas yang diperkirakan pada masa yang akan datang yang didiskonkan pada

saat ini. Untuk menghitung Net Present Value diperlukan data tentang perkiraan

biaya investasi, biaya operasi, dan pemeliharaan serta perkiraan manfaat/benefit dari

proyek yang direncanakan.Arus kas masuk dan keluar yang didiskonkan pada saat

ini (present value (PV)). yang dijumlahkan selama masa hidup dari proyek

tersebut dihitung dengan rumus:

dimana:t = waktu arus kasi = adalah suku bunga diskonto yang digunakan= arus kas bersih (the net cash flow) dalam waktu t

Suku bunga

yang dipakai harus sejalan (satuan yang sama) dengan waktu arus kas. Bila waktu

arus kas dalam satuan tahun, maka suku bunga juga dalam periode satu tahun,

demikian pula bila waktunya dalam satuan bulan.

Pada tabel

berikut ditunjukkan arti dari perhitungan Net Present Valueterhadap keputusan

investasi yang akan dilakukan.

Bila...

|

Berarti...

|

Maka...

|

Net

Present Value > 0

|

investasi

yang dilakukan memberikan manfaat bagi perusahaan

|

proyek

bisa dijalankan

|

Net

Present Value < 0

|

investasi

yang dilakukan akan mengakibatkan kerugian bagi perusahaan

|

proyek

ditolak

|

Net

Present Value = 0

|

investasi

yang dilakukan tidak mengakibatkan perusahaan untung ataupun merugi

|

Kalau

proyek dilaksanakan atau tidak dilaksanakan tidak berpengaruh pada keuangan

perusahaan. Keputusan harus ditetapkan dengan menggunakan kriteria lain misalnya

dampak investasi terhadap positioning perusahaan.

|

5.3. Future Worth Value

Future worth value adalah nilai suatu aset pada tanggal

tertentu. Itu mengukur jumlah masa depan nominal uang yang diberikan

sejumlah uang yang "layak" pada waktu tertentu di masa depan dengan

asumsi tertentu suku bunga, atau lebih umum tingkat pengembalian itu

adalah nilai seseorang dikalikan dengan fungsi akumulasi. Nilai tidak

termasuk koreksi terhadap inflasi atau faktor lain yang mempengaruhi nilai

sebenarnya dari uang di masa depan. Ini digunakan dalam nilai waktu dari

uang perhitungan.

Bunga sederhana

Untuk menentukan

nilai masa depan (FV) menggunakan bunga sederhana (yaitu, tanpa peracikan):

di mana PV adalah nilai sekarang atau kepala, t adalah waktu dalam tahun (atau sebagian kecil dari tahun), dan r singkatan per tahun bunga. bunga sederhana yang jarang digunakan, seperti peracikan dianggap lebih bermakna. Memang, Future Value dalam hal ini tumbuh secara linear (itu fungsi linear dari investasi awal): tidak memperhitungkan fakta bahwa bunga yang diperoleh mungkin diperparah sendiri dan menghasilkan bunga lebih lanjut.

5.4. Annual Worth Value

Annual Worth Vaueyaitu metode dimana aliran kas masuk dan kas keluar didistribusikan dalam sederetan nilai uang tahunan secara merata (sama besar), setiap periode waktu sepanjang umur investasi, pada suatu tingkat pengembalian minimum yang diinginkan (MARR).

Istilah Capital Recovery (CR)

CR adalah Nilai merata tahunan yang ekuivalen dengan modal yang

diinvestasikan.

CR = I(A/P, i, n) – S(A/F, i, n)

CR = (I-S) (A/F, i, n) + I(i)

CR = (I-S) (A/P, i, n) + S(i)

·

I : Investasi awal

·

S : Nilai sisa di akhir usia pakai

·

n : Usia pakai

AW =

Revenue –Expences -CR

Annual Worth Value dilakukan terhadap:

1. Alternatif tunggal , layak jika AW > 0

2. Beberapa alternatif dgn usia pakai sama

3. Beberapa alternatif dgn usia pakai berbeda

4. Periode analisis tak berhingga

Untuk 2,3, dan 4 : dipilih AW terbesar

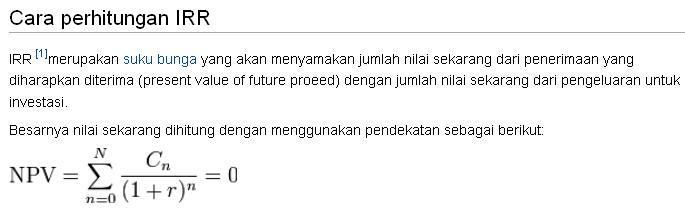

5.5.Internal Rate Of Return

Metode ini untuk membuat peringkat usulan investasi dengan menggunakan tingkat pengembalian atas investasi yang dihitung dengan mencari tingkat diskonto yang menyamakan nilai sekarang dari arus kas masuk proyek yang diharapkan terhadap nilai sekarang biaya proyek atau sama dengan tingkat diskonto yang membuat NPV sama dengan nol.

Metode ini untuk membuat peringkat usulan investasi dengan menggunakan tingkat pengembalian atas investasi yang dihitung dengan mencari tingkat diskonto yang menyamakan nilai sekarang dari arus kas masuk proyek yang diharapkan terhadap nilai sekarang biaya proyek atau sama dengan tingkat diskonto yang membuat NPV sama dengan nol.

IRR yang merupakan indikator tingkat efisiensi dari suatu investasi. Suatu

proyek/investasi dapat dilakukan apabila laju pengembaliannya (rate of return)

lebih besar dari pada laju pengembalian apabila melakukan investasi di tempat

lain (bunga deposito bank, reksadana dan lain-lain). IRR digunakan dalam

menentukan apakah investasi dilaksanakan atau tidak, untuk itu biasanya

digunakan acuan bahwa investasi yang dilakukan harus lebih tinggi dari Minimum

acceptable rate of return atau Minimum atractive rate of

return (MARR) . MARR adalah laju pengembalian minimum dari suatu

investasi yang berani dilakukan oleh seorang investor.

Dengan rumus umum sebagai berikut :

Penerimaan atau penolakan usulan investasi ini adalah dengan membandingkan

IRR dengan tingkat bunga yang disyaratkan (required rate of return). Apabila

IRR lebih besar dari pada tingkat bunga yang disyaratkan maka proyek tersebut

diterima, apabila lebih kecil diterima.

IRR adalah nilai discount rate i yang membuat NPV dari proyek sama dengan

nol. Discount rate yang dipakai untuk mencari present value dari suatu

benefit/biaya harus senilai dengan opportunity cost of capital seperti terlihat

dari sudut pandangan si penilai proyek. Konsep dasar opportunity cost pada

hakikatnya merupakan pengorbanan yang diberikan sebagai alternatif terbaik

untuk dapat memperoleh sesuatu hasil dan manfaat atau dapat pula menyatakan

harga yang harus dibayar untuk mendapatkannya.

5.6. External Rate Of Return

Eksternal of return adalah tingkat pengembalian di mana nilai sekarang dari

serangkaian arus kas akan menjadi nol, di mana semua uang tunai mengalir dalam

selama proyek tersebut diinvestasikan kembali pada tingkat pengembalian

tambahan

Sumber : http://ilhamsaputrasnap.blogspot.co.id/2011/11/aplikasi-aplikasi-hubungan-nilai-uang.html

http://ariefriyadi.blogspot.co.id/2011/12/aplikasi-aplikasi-hubungan-nilai-uang.html

http://ekonomiteknik112081081.blogspot.co.id/2012/02/konsep-annual-worth-analysis.html

https://id.wikipedia.org/wiki/IRR

= arus kas bersih (the net cash flow)

dalam waktu t

= arus kas bersih (the net cash flow)

dalam waktu t

Tidak ada komentar:

Posting Komentar